Quarterly TDS Returns ഫയൽ ചെയ്തു സ്വന്തമായി അപ്ലോഡ് ചെയുന്ന വിധം (Form,challan, annexure I (deductee details )annexure II (salary details )

ശ്രദ്ധിക്കുക :- Quarterly TDS Returns ഫയൽ ചെയ്യുന്നതിനായി പുതുതായി വരുന്ന മാറ്റങ്ങൾ ഈ പോസ്റ്റിൽ അപ്ഡേറ്റ് ചെയ്യുന്നതായിരിക്കും. Q1,Q2,Q3 വരെ ചെയ്യുന്നതിന് സാധാരണ ആയി മാറ്റങ്ങൾ വരാറില്ല. Q4 ചെയ്യുന്നതിന് മാത്രം ആണ് മാറ്റങ്ങൾ വരുക.RPU മാത്രം എല്ലാ ക്വാർട്ടറിലും പുതിയ വേർഷൻ ആയിരിക്കും ഉപയോഗിക്കേണ്ടത്

സർക്കാർ ജീവനക്കാരുടെ സാലറിയിൽ നിന്നും tax ഈടാക്കുന്നുടെങ്കിലും അതിന്റെ കണക്കുകൾ ഇൻകം tax ഡിപ്പാർമെൻറ് ലഭ്യമാക്കുന്നതിനു വേണ്ടി നമ്മള് ഓരോ മൂന്ന് മാസത്തിലും ടി.ഡി.എസ് റിട്ടേണുകള് സമര്പ്പിക്കേണ്ടതുണ്ട് .ഇത് സമര്പ്പിച്ചില്ല എങ്കില് വൈകുന്ന ഓരോ ദിവസത്തിനും വെച്ച് പിഴ ഈടാക്കുന്നതാണെന്നും നമുക്ക് എല്ലാം അറിയുമാവുന്ന കാര്യവുമാണ്.ടി.ഡി.എസ് റിട്ടേണുകൾ സമർപ്പിച്ചാൽ മാത്രമേ ജീവനക്കാരന് ഫോം 16 നല്കനും കഴിയുകയുള്ളു .tax ഒന്നും അടച്ചിട്ടില്ല എങ്കിൽ traces പ്രോട്ടലിൽ nil സ്റ്റേറ്റ്മെന്റ് (Declaration for non Filing statements)നല്കേണടതാണ്.

ടി.ഡി.എസ് റിട്ടേണ് ഫയൽ ചെയ്യുന്നതിനുള്ള ബുദ്ധിമുട്ടും,കറക്റ്റ് ആയ ട്രെയിനിങ് കിട്ടതുമൂലമാണ് ഇത് ചെയുന്നതിനു വേണ്ടി TIN Facilitation Centres ആശ്രയിക്കേണ്ടി വരുന്നത്. നമ്മുടെ ഓഫീസിലെ ടി.ഡി.എസ് റിട്ടേണ് നമുക്ക് സ്വന്തമായി തന്നെചെയാം.കുറച്ചു ഒന്ന് ശ്രദ്ധിച്ചാൽ മതിയാകും.റിട്ടേൺ ഫയൽ ചെയ്യുന്നതിനുള്ള നടപടി ക്രമങ്ങൾ നമുക്ക് നോക്കാം

നാല് ക്വാര്ട്ടlറുകളിലായാണ് നാം റിട്ടേൺ സമര്പ്പിക്കുന്നത്.

| Quarter- 1 | ഏപ്രില് | മെയ് | ജൂണ് |

| Quarter- 2 | ജൂലൈ | ആഗസ്റ്റ് | സെപ്തംബർ |

| Quarter- 3 | ഒക്ടോബർ | നവംബർ | ഡിസംബർ |

| Quarter- 4 | ജനുവരി | ഫെബ്രുവരി | മാര്ച്ച് |

ക്വാര്ട്ടര്ലി ടി.ഡി.എസ് റിട്ടേണുകൾ സമര്പ്പിക്കുന്നതിനുള്ള അവസാന തിയതികൾ താഴെ നല്കിയ പ്രകാരമാണ്.

| QUARTER | FOR GOVERNMENT DEDUCTORS | FOR OTHER DEDUCTORS |

| Quarter- 1 | July-31 | July-15 |

| Quarter- 2 | Oct - 31 | Oct - 15 |

| Quarter- 3 | Jan - 31 | Jan - 15 |

| Quarter- 4 | May - 31 | May - 31 |

ടി.ഡി.എസ് റിട്ടേൺ ഫയല് ചെയ്യുന്നതിനായി നമുക്ക് ആവശ്യമായ ഡീറ്റെയിൽസ് റെഡി ആക്കിയിട്ടുവേണം ഇത് തുടെങ്ങാൻ.അത് എന്തൊക്കെ ആണ് എന്ന് നോക്കാം.അത് പോലെ കമ്പ്യൂട്ടറിൽ ജാവ ഇനേബിൾ ആയിരിക്കണം.ഇപ്പോൾ നമ്മൾ ഉപയോഗിക്കുന്ന കംപ്യൂട്ടറിൽ എല്ലാം ജാവ ഇൻസ്റ്റാൾ ചെയിതിറ്റു ണ്ടാകും.കാരണം സ്പാർക്ക്ൽ DSC വഴി ബിൽ eSubmit ചെയുന്നത്,

- Tax ഈടാക്കിയ മാസങ്ങളിലെ gross salary യും ,ഈടാക്കിയ tax തുകയും

- ജീവനക്കാരന്റെ PEN ,PAN

- AIN (Accounts Office Identification Number (AIN) ഓരോ ജില്ലാ ട്രഷറിക്കും ഒരു അക്കൗണ്ട്സ് ഓഫീസ് ഐഡന്റിeഫിക്കേഷൻ നമ്പരുണ്ട്.ജില്ലാ ട്രഷറികളുടെ AIN താഴെ പ്രേത്യകം കൊടുക്കുന്നതാണ് .

- ഓഫീസ് TAN

- ഓഫീസ് മെയിൽ ഐഡി & ഓഫീസർ മെയിൽ ഐഡി

- ഓഫീസ് ഫോൺ നമ്പർ & ഓഫീസർ ഫോൺ നമ്പർ

- ഓഫീസ് പിൻകോഡ്

- Receipt No of earlier Statement filed for Form 24Q. (കഴിഞ്ഞ ക്വാര്ട്ടറിലെ റിട്ടേൺ സമര്പ്പിക്കുമ്പോൾ ലഭിച്ച രസിപ്റ്റിൽ നല്കിയിരിക്കുന്ന 15 അക്ക ടോക്കൺ നമ്പർ ആണിത്)

- ജീവനക്കാരുടെ tax സ്റ്റെമെന്റ്റ്(നാലാമത്തെ ക്വാർട്ടർനുമാത്രം ബാധകം)

- bin view ഡീറ്റെയിൽസ് നിന്നും (Receipt Number,DDO Serial No,Date (DD/ MM/ YYYY)

പ്രധാനപ്പെട്ട ജില്ലാ ട്രഷറികളുടെ AIN

| Sl No. | District Treasury | AIN |

| 1 | Thrissur | 1045951 |

| 2 | Kottarakkara | 1045866 |

| 3 | Kottayam | 1045903 |

| 4 | Malappuram | 1045995 |

| 5 | Muvattupuzha | 1045940 |

| 6 | Pala | 1045914 |

| 7 | Palakkad | 1045973 |

| 8 | Pathanamthitta | 1045892 |

| 9 | Thamarassery | 1046010 |

| 10 | Alappuzha | 1045870 |

| 11 | Chengannur | 1045881 |

| 12 | Cherpulassery | 1045984 |

| 13 | Ernakulam (Kakkanad) | 1045936 |

| 14 | Idukki | 1045925 |

| 15 | Irinjalakkuda | 1045962 |

| 16 | Kasaragod | 1046054 |

| 17 | Kollam | 1045855 |

ഇനി നമുക്ക് ജീവനക്കാരുടെ സാലറിയിൽ നിന്നും ഈടാക്കുന്നtax നികുതി ജില്ലാ ട്രഷറികളിൾ നിന്നും യഥാ വിധം റിപ്പോര്ട്ട് ചെയ്തിട്ടുണ്ടോ എന്നും അടച്ച ആദായനികുതി കറക്റ്റ് ആയി അപ്ഡേറ്റ് ചെയിതിട്ടുണ്ടോ എന്നും നമുക്ക് പരിശോധിക്കുന്നതിനായി NSDL ന്റെ സൈറ്റിൽ നിന്നും Bin viewഡീറ്റെയിൽസ് (BookIdentificationNumber) പരിശോധിക്കേണ്ടതുണ്ട്. ഏതു ക്വാർട്ടർ ആണോ ചെയുന്നത് ആമാസങ്ങളിലാണ് നമ്മൾ പരിശോധി ക്കേണ്ടതു

(ഉദാ:നമ്മൾനാലാമത്തെക്വാർട്ടർആണ്ചെയുന്നത്എങ്കിൽ ജനുവരി, ഫെബ്രുവരി, മാര്ച്ച് മാസങ്ങളില് ലഭിച്ചിട്ടുള്ള സാലറിയുടെ സ്റ്റേറ്റ്മെന്റ്അല്ലഎടുക്കേണ്ടത്. ഓരോ മാസത്തെയും ശമ്പളം നമുക്ക് ലഭിക്കുന്നത് തൊട്ടടുത്ത മാസമായത് കൊണ്ട് നമ്മള് ഈ ക്വാർട്ടറിൽ പരിഗണിക്കേണ്ടത് 2021 ഡിസംബർ,2022 ജനുവരി, ഫെബ്രുവരി എന്നീ മാസങ്ങളിലെ ശമ്പള ബില്ലുകളാണ്.2022 മാര്ച്ചി ലെ ശമ്പളം ലഭിക്കുന്നത് ഏപ്രിലിൽ ആയത് കൊണ്ട് അത് അടുത്ത സാമ്പത്തിക വര്ഷ്ത്തിലാണ് പരിഗണിക്കുന്നത്).

Bin view ഡീറ്റെയിൽസ് പരിശോധിക്കാൻ ആയി ആദായനികുതി ഈടാക്കിയ ജീവനക്കാരുടെ മേൽ പറഞ്ഞ മുന്ന് മാസങ്ങളിലെ tax സ്റ്റെമെന്റ്റ് എടുക്കുക .ഈ സ്റ്റേറ്റ്മെൻറ് വളരെ ഈസി എടുക്കാം .സ്പാർക്കിൽ നിന്നും tax സ്റ്റേറ്റ്മെന്റ് എടുത്താൽ മതി.

ഇത് പോലെ നമ്മൾക്ക് ചെയ്യണ്ട ക്വാർട്ടറിലെ tax സ്റ്റേറ്റ്മെന്റ്കൾ സ്പാർക്കിൽ നിന്നും ഡൌൺലോഡ് ചെയുക.ഇതിൽ നമുക്ക് ചെയ്യണ്ട അകെ ആദായനികുതി,PEN,PAN,എന്നി ഡീറ്റൈൽസും കിട്ടുന്നതാണ്. ഇനി ബിൻ വ്യൂ പരിശോധിക്കാം അതിനായി

BIN View (Click Here)

എന്ന സൈറ്റ് വഴിയാണ് പരിശോധിക്കേണ്ടത് . താഴെ കാണുന്ന രീതിയിൽ ഉള്ള ഒരു പേജിലേക്കാണ് പോകുന്നത് '

ബിന് വ്യൂ പരിശോധിക്കുന്നതിനുള്ള വിന്ഡോയില് താഴെ പറയുന്ന വിവരങ്ങൾ എന്റർ ചെയ്യുക

TAN : ഇതിനു നേരെ നിങ്ങളുടെ ഓഫീസിന്റെ പത്ത് ക്യാരക്ടറുള്ള ടാൻ നമ്പർ എന്റർ ചെയ്യുക

Nature of Payment (Form Type)

: ഇതിനു നേരെയുള്ള കോമ്പോ ബോക്സിൽ നിന്നും TDS-Salary-24Q എന്നത് സെലക്ട് ചെയ്യുക

Accounts Office Identification Number (AIN)

:ഓരോ ജില്ലാ ട്രഷറിക്കും ഒരു അക്കൗണ്ട്സ് ഓഫീസ് ഐഡന്റിeഫിക്കേഷൻ നമ്പരുണ്ട്.അത് കൊടുക്കുക .

Month of Form 24G filed : From എന്നതിന് നേരെ ക്വാർട്ടർ നാലാമത്തെ ആണ് ചെയുന്നത് എങ്കിൽ (ഉദാ :- January 2021 എന്നും To എന്നതിന് നേരെ March 2021 ഉം സെലക്ട് ചെയ്യുക.)അതായത് ഈ മൂന്ന് മാസത്തിലെ വിവരങ്ങളാണ് നമുക്ക് ലഭിക്കേണ്ടത്.

അതിന് ശേഷം ചിത്രത്തില് കാണുന്ന കാരക്ടറുകൾ അതിന് താഴെ കാണുന്ന ബോക്സിൽ അതേ പോലെ തന്നെ enter ചെയ്ത് View Bin Details എന്ന ബട്ടണിൾ ക്ലിക്ക് ചെയുക .

അപ്പോൾ താഴെ കാണുന്ന രീതിയിൽ ഉള്ള ഒരു പേജിലേക്കാണ് പോകുന്നത്

| Book Identification Number(BIN) Details for the period January 2022 to March 2022 |

നമ്മൾ ഓരോ മാസങ്ങളിലെയും ശമ്പള ബില്ലിൽ പിടിച്ചെടുത്ത ആകെ നികുതിയും ജില്ലാ ട്രഷറിയിൽ നിന്നും റിപ്പോര്ട്ട് ചെയ്ത നികുതിയും തുല്യമാകുന്നുണ്ടോ എന്ന് പരിശോധിക്കലാണ്ഇവിടെനോക്കുന്നത്.മുകളില് കാണുന്ന വിന്ഡോയില് മൂന്ന് മാസങ്ങള്ക്കായി 3 നിരകൾ കാണാം. ആദ്യത്തെ നിര 2021 ഡിസംബർ മാസത്തിലെ ശമ്പള ബില്ലിലെ അകെഈടാക്കിയtaxതുകആണ്. ഈ ബില്ല് encash ചെയ്തത് 2022 ജനുവരി മാസത്തിലാണ്. ജില്ലാ ട്രഷറിയില് നിന്നും അത് റിപ്പോര്ട്ട് ചെയ്യുന്നത് encash ചെയ്ത മാസത്തിലെ അവസാനത്തിലാണ്. അതാണ് 2021 ഡിസംബർ മാസത്തെ നിരയിൽDate എന്നതിന് നേരെ 31/01/2022 എന്ന് കാണുന്നത്. ഇങ്ങനെ തന്നെയാണ് തുടർന്നുള്ള എല്ലാ മാസങ്ങളിലും.ഇനി Amount എന്ന് കാണിച്ച കോളത്തിൽ ആദ്യത്തെ നിരയിൽ 2021 ഡിസംബർ മാസത്തിലെ ആകെ നികുതിയും, രണ്ടാമത്തെ നിരയിൽ 2022ജനുവരി മാസത്തെ ആകെ നികുതിയും മൂന്നാമത്തെ നിരയിൽ 2022 ഫെബ്രുവരി മാസത്തെ ആകെ നികുതിയും എന്റനർ ചെയ്യുക.ഈ തുകകൾ enter ചെയ്തതിന് ശേഷം അവസാനത്തെ CheckBox എന്ന കോളത്തില്3 നിരകളിലും ടിക് മാര്ക്ക് രേഖപ്പെടുത്തുക. എന്നതിന് ശേഷം VerifyAmount എന്ന ബട്ടണിൽ ക്ലിക്ക് ചെയ്യുക. ഈ കോളത്തിൽ ഓരോ നിരയിലും AmountMatched എന്നാണ് കാണുന്നതെങ്കിൽ ട്രഷറി കൃത്യമായി അപ്ഡേഷൻ നടത്തിയിട്ടുണ്ട് എന്ന മനസ്സിലാക്കാം.എന്നാൽ ഏതെങ്കിലും നിരയിൽ ഈ കോളത്തിൽ MismatchinAmount എന്ന് കാണുന്നുവെങ്കിൽ എന്റർ ചെയ്ത തുക കൃത്യമാണോ എന്ന് പരിശോധിക്കുക. കൃത്യമാണെങ്കിൽ ട്രഷറിയിൽ നിന്നും റിപ്പോര്ട്ട് ചെയത തുക തെറ്റായിരിക്കും.ട്രഷറിയിൽ ബന്ധപെട്ടു ഇതു കറക്റ്റ് ചെയ്യാവുന്നതാണ്.

ബിൻവ്യൂ ഡീറ്റെയിൽസ് നിന്നും താഴെ പറയുന്ന

| Receipt Number | DDO Serial No. | Date (DD/ MM/ YYYY) |

കോളങ്ങളിൽ കാണുന്ന മൂന്ന് മാസങ്ങളിലെയും ഡീറ്റെയിൽസ് ഒന്ന് നോട്ട് ചെയിതു വെക്കണം.ഇത് പിന്നീട് ആവശ്യമുണ്ട്.

ഇനി അടുത്തതായി നമുക്ക് ടി ഡി എസ് ചെയ്യുന്നതിനായി ഒരു സോഫ്റ്റ്വെയർ ആവശ്യം ഉണ്ട്.സ്ഥിരമായി ഒരു സോഫ്റ്റ്വെയർ തന്നെ ഉപയോഗിക്കാൻ കഴിയില്ല .ഓരോ ക്വാർട്ടറിലും ഇതിന്റെ വേർഷന് മാറ്റം ഉണ്ടാവാറുണ്ട്.അപ്പോൾ ഓരോ ക്വാർട്ടറിൽ ചെയ്യുമ്പോഴും പുതുതായി ഡൌൺലോഡ് ചെയ്യണം എന്ന് സാരം .

Return Preparation Utility (RPU) എന്നാണ് സോഫ്റ്റ്വെയർ ന്റെ പേര്

National Securites Depository LTD (NSDL) ന്റെ വെബ്സൈറ്റിൽ നിന്നും സൗജന്യമായി ഡൗണ്ലോഡ് ചെയാം.latest RPU ഡൌൺലോഡ് ചെയ്യാൻ click here

ഈ പേജിൽ പോകുമ്പോൾ താഴെ കാണുന്ന രീതിയിൽ ആയിരിക്കും കാണുക

ഡൌൺലോഡ് ഓപ്ഷനിൽ ക്ലിക്ക് ചെയുക .ഡൌൺലോഡ് ആകുന്നതാണ്

RPU ഒരു സിപ്പ് ഫയലായിട്ടാണ് ഡൗണ്ലോഡ് ആവുന്നത്. ഇത് നമ്മുടെ സിസ്റ്റത്തിലെ ഏതെങ്കിലും ഡ്രൈവിലേക്ക് അണ്ഡൗണ്ലോഡ് ആവുന്നത്.എന്നാൽ മാത്രമേ ഇത് ഓപ്പൺ ആകു.അണ്സിപ്പ് ചെയ്യണമെങ്കിൽ നമ്മുടെ കംപ്യൂട്ടറിൽ WinRAR എന്നരു സോഫ്റ്റ്വെയർ കുടി ഇൻസ്റ്റാൾ ചെയിതിക്കണം.ഇൻസ്റ്റാൾ ചെയ്യാത്ത കമ്പ്യൂട്ടർ ആണെകിൽ google ളിൽ WinRAR എന്ന് ടൈപ്പ് ചെയിതു കൊടുത്താൽ ഫ്രീ ആയി കിട്ടുന്ന ഒരു സോഫ്റ്റ്വെയർ ആണ് .അത് ഡൌൺലോഡ് ചെയിതു ഇൻസ്റ്റാൾ ചെയുക .ഇനി നമ്മൾ നേരത്തെ ഡൌൺലോഡ് ചെയിത RPU ൽ right click പറഞ്ഞു extract here പറയുക .

അവിടെ ഒരു പുതിയ ഫയൽ ജെനെററ്റ് ചെയിതു വരുന്നത് കാണാം .

അതിൽ ക്ലിക്ക് ചെയുക .ഇതില് TDS_RPU എന്ന ഒരു Executable JarFile കാണാം. ഇതില് ഡബിള് ക്ലിക്ക് ചെയ്യുക.ഇതില് ഡബിള് ക്ലിക്ക് ചെയ്യുമ്പോള് Pre-requisite for JAVA RPU Installation എന്ന ഒരു മെസേജ് ബോക്സ് പ്രത്യക്ഷപ്പെടുംഇതില് Form No എന്നതിന് നേരെ 24Q എന്നത് സെലക്ട് ചെയ്യുക. Select Type of Statement to be prepared എന്നതിന് താഴെ Regular എന്നത് ടിക് ചെയ്യുക. (അതിനടുത്തായി correction എന്നൊരു ഓപ്ഷനും കാണാം.അത് ഉപയോഗിക്കുന്നത് ഒരു തവണ അപ്ഡേറ്റ് ചെയിതു correction വന്നാൽ വീണ്ടും trace പോർട്ടലിൽ നിന്നും error report download ചെയിതു കറക്റ്റ് ചെയിതു വീണ്ടും അപ്ലോഡ് ചെയ്യാൻ ആണ് .അങ്ങനെ ചെയുന്ന വിധം കാണാനായി ഇവിടെ ക്ലിക്ക് ചെയുക അതിനു താഴെ ആയി open a saved regular file എന്ന ഓപ്ഷനും കാണാം.ഇതു ഉപയോഗിക്കുന്നതു നമ്മൾ ഇപ്പോൾ ഇത് ഓപ്പൺ ചെയിതു പകുതി ജോബ് complete ചെയിതു വേണമെങ്കിൽ സേവ് പറഞ്ഞു ഒരു ഫോൾഡറിൽ save ചെയാം .ബാക്കി പിന്നീട് എപ്പോൾ എങ്കിലും ചെയിതൾ മതി.) നമുക്ക് ഇപ്പോൾ Regular എന്നത് ടിക് ചെയിതുതിന് ശേഷം Click to Continue എന്ന ബട്ടണിൽ ക്ലിക്ക് ചെയ്യുക.നമ്മൾ തയാറാക്കി വച്ചിട്ടുള്ള ഡീറ്റെയിൽസ് എന്റർ ചെയ്യന്നത് ഈ ഓപ്പൺ ആയി വരുന്ന പേജുകളിലാണ് .

ഈ പേജിൽ ഹെഡിങ്ങിൽ ആയി Form,challan, annexure I (deductee details )annexure II (salary details ) എന്നിങ്ങനെ കാണാം .ഇതു നാലു പേജ് ആണ് .Quarter 1,Quarter 2 ,Quarter 3 ,ചെയുമ്പോൾ Form,challan, annexure I (deductee details ) മാത്രം ഫിൽ ചെയിതാൽ മതി (മുന്ന് പേജുകൾ ) Quarter 4 ചെയുമ്പോൾ മാത്രം Form,challan, annexure I (deductee details )annexure II (salary details ) എന്നി നാലു പേജുകളും ഫിൽ ചെയേണ്ടി വരും .കൂടുതൽ ഡെയ്റ്റിൽഡ് താഴെ പറയുന്നുണ്ട്.

ആദ്യമായി ഫോം എന്ന പേജിൽ എങ്ങനെ ഫിൽ ചെയാം എന്ന് നോക്കാം .ഇവിടെ മുന്ന് ഭാഗങ്ങളായി കാണാം കഴിയും

- Particulars of Statement

ആദ്യമായി സ്ഥാപനത്തിന് ടാൻ നമ്പർ നല്കുക

Financial Year എന്നതിന് നേരെ 2021 -22 (ഏതു വർഷം ആണ് ചെയുന്നത് ആ ഫിനാഷ്യൽ ഇയർ നൽകുക )എന്ന് സെലക്ട് ചെയ്യുക.

അപ്പോൾ മുകളിൽ ഏത് ക്വാര്ട്ടറാണ് എന്ന് സെലക്ട് ചെയ്യണം എന്ന് കാണിച്ചുള്ള ഒരു മെസേജ് ലഭിക്കും. അത് സെലക്ട് ചെയുക .നമ്മൾ ഇപ്പോൾ ചെയുന്നത് എങ്കിൽ Q4.(നമ്മൾ ചെയുന്ന ടൈമിൽ ഏതു ക്വാർട്ടർ ആണോ അത് സെലക്ട് ചെയ്യുക)എന്ന് സെലക്ട് ചെയ്യുക

.

അടുത്തതു Permenant Account Number(PAN) ആണ്. ഓഫീസിനു പാൻ ഉണ്ടെങ്കിൽ കൊടുക്കുക .ഇല്ല എങ്കിൽ PANNOTREQD എന്ന് നല്കിയാൽ മതി.

അടുത്തതു Type ofDeductorഎന്നതിന്നേരെState Government എന്ന് സെലക്ട് ചെയ്യുക

ബാക്കിയുള്ള ഓപ്ഷനുകൾ ഒന്നും ചെയേണ്ടതില്ല .

അടുത്ത ഭാഗം ഏന്ന് പറയുന്നത്

2 .Particulars of Deductor(Employer)

Name : സ്ഥാപനത്തിന്റെ പേര് നല്കുക

Branch/Division : സ്ഥാപനത്തിന്റെ പേര് നല്കുക.

State Name : സെലക്ട് ചെയ്യുക

PAO Code, PAO Registration No എന്നിവ നിർബന്ധമില്ല

Flat No : ബില്ഡിംഗ് നമ്പർ കൊടുക്കുക,ഇല്ലെങ്കിൽ ഓഫീസ് കോഡ് കൊടുക്കാം

Road/Street/Lane, PIN Code, Telephone No എന്നിവ നല്കുക.

AIN No : ജില്ലാ ട്രഷറിയുടെ AIN നല്കുക.

DDO Code, DDO Registration No എന്നിവ നല്കണമെന്നില്ല.

Area / Location : എന്നിവ നല്കുക.

Name of Premise/Building : സ്ഥാപനത്തിന്റെ പേര് നല്കുക

Town/City/District : ജില്ലയുടെ പേര് നല്കുക

State : സെലക്ട് ചെയ്യുക.

Email : സ്ഥാപനത്തിന്റെ ഇ മെയില് അഡ്രസ് നല്കുക.

Email ( Alternate ) : മറ്റ് ഇ മെയില് അഡ്രസ് നൽകാം

Has address changed since last return

കഴിഞ്ഞ ക്വാര്ട്ടറിലെ റിട്ടേണ് സമര്പ്പിച്ചതിന് ശേഷം അഡ്രസ് മാറിയിട്ടുണ്ടെങ്കില് Yes എന്നും ഇല്ലെങ്കില് No എന്നും സെലക്ട് ചെയ്യുക

3 .Particulars of the Person responsible for the deduction

ഇവിടെ ഓഫീസിലെ ഡിഡിഒ യുടെ ഡീറ്റെയിൽസ് ആണ് കൊടുക്കേണ്ടത്. ഇവിടെ same as above എന്നൊരു കോളവും കാണാം അതിൽ ക്ലിക്ക് ചെയ്യ്താൽ മുകളിൽ കൊടുത്തിട്ടുള്ള വിവരങ്ങൾ ഓട്ടോമാറ്റിക് ആയി വരുന്നതാണ് .ബാക്കി ഭാഗങ്ങൾ മാത്രം ഫിൽ ചെയ്യ്താൽ മതി .

Name, Designation : ഇവിടെ ഡിഡിഒ യുടെ പേരും,ഓഫീസ് അഡ്രസും നൽകുക

Has Address Changed Since Last Return : എന്നതിന് നേരെ കഴിഞ്ഞ റിട്ടേണിന് ശേഷം അഡ്രസ് മാറിയിട്ടുണ്ടെങ്കിൽ Yes എന്നും അല്ലെങ്കില് No എന്നും സെലക്ട് ചെയ്യുക.

Has Regular Statement for Form 24Q file for earlier period

എന്നതിന് നേരെ കഴിഞ്ഞ ക്വാര്ട്ടറിലെ ടി.ഡി.എസ് റിട്ടേൺ സമർപ്പിച്ചിട്ടുണ്ടെങ്കിൽ Yes എന്നും അല്ലെങ്കിൽ No എന്നും സെലക്ട് ചെയ്യുക.

Permanent Account Number

എന്നതിന് നേരെ ഡിഡിഒ യുടെ പാൻ നമ്പർ കൊടുക്കുക.

Receipt No of earlier Statement filed for Form 24Q :

ഇവിടെ കഴിഞ്ഞ ക്വാർട്ടറിൽ റിട്ടേൺ സമർപ്പിച്ചിട്ടുണ്ടെങ്കിൽ അപ്ലോഡ് ചെയുമ്പോൾ നമുക്ക് ലഭിക്കുന്ന റെസ്പിറ്റിലെ നല്കിയിരിക്കുന്ന 15 അക്ക ടോക്കൺ നമ്പർ നല്കുക.

ഇതോടു കൂടി FORM പൂര്ത്തിയായി. ഇനി അടുത്തതായി challan ആണ് ഫിൽ ചെയ്യാൻ ഉള്ളത് അതിനായി ഏറ്റവും മുകളിലായി കാണുന്ന challan എന്ന ടാബിൽ ക്ലിക്ക് ചെയുക

Challan

.അപ്പോൾ നമുക്ക് ഇങ്ങനെ ആണ് കാണാൻ കഴിയുക

ഒന്ന് മുതൽ ഇരുപത്തിമൂന്നു കോളെങ്ങൾ ഇതിൽ കാണാം .എല്ലാ കോളെങ്ങളും ഫിൽ ചെയ്യേണ്ടതില്ല.പക്ഷെ കോളെങ്ങൾ എന്റർ ചെയ്യാൻ എവിടെ ഒന്നും കാണാൻ ഇല്ല .ആവശ്യമായ നിരകൾ നമ്മൾ ഇന്സേര്ട് ചെയ്യണം അതിനായി അടിയിലായി add rowsഎന്നൊരു ഓപ്ഷൻ കാണാം .അതിൽ ക്ലിക്ക് ചെയുക

ഇതില് ഇന്സെര്ട്ട് ചെയ്യേണ്ട നിരകളുടെ എണ്ണം നൽകാനായി മുകളിൽ binview പരിശോധിച്ചപ്പോൾ എത്ര നിരകൾ ഉണ്ടായിരുന്നോ അത്രയും എണ്ണം. അതായത് ഓരോ മാസത്തിനും ഓരോന്ന് എന്ന കണക്കില്. ഇവിടെ നല്കിയിട്ടുള്ള ഉദാഹരണത്തില് മൂന്ന് മാസങ്ങളിലാണ് നികുതി പിടിച്ചിട്ടുള്ളത് അത് കൊണ്ട് ഇവിടെ 3 എന്ന് നല്കി OK നൽകുക.അപ്പോൾ എങ്ങനെ നിരകൾ വരുന്നതുകാണാം

ഈ വന്ന നിരകളിൽ കൃത്യമായി എൻട്രി നടത്തണം,അത് എങ്ങനെ എന്ന് നോക്കാം.എവിടെ എല്ലാ കോളങ്ങളും ഫിൽ ചെയ്യാൻ കഴിയില്ല .ചില കോളങ്ങൾ നമുക്ക് ക്ലിക്ക് ചെയ്യാൻ പറ്റുന്ന അവസ്ഥയിൽ അല്ല.

2,3 കോളങ്ങളിൽ ഒന്നും നൽകേണ്ട

കോളം 4- TDS : ഇതിൽ ഓരോ മാസത്തിലും നമ്മുടെ ഓഫീസിൽ നിന്നും പിടിച്ചെടുത്ത ആകെ നികുതി ചേര്ക്കുക. Bin view details ചെക്ക് ചെയ്യാൻ നൽകിയ അതെ തുക കൊടുക്കുക

കോളം 5 മുതല് 8 വരെയുള്ള കോളങ്ങളിൽ പൂജ്യം (0) ചേര്ക്കുക.

കോളം 10 മുതല് 13 ഒന്നും നൽകേണ്ട.

കോളം 14. BSR Code/Receipt No.എന്ന കോളത്തില് Bin view details ചെക്ക് ചെയ്തപ്പോൾ കണ്ട പേജിലെ നാലാമത്തെ കോളത്തിലെ Receipt No എന്നതിന് നേരെ കാണുന്ന നമ്പര് ചേര്ക്കുക.(നേരത്തെ നോട്ട് ചെയിതു വെക്കാൻ പറഞ്ഞിരുന്നു )

കോളം 15 ല് ഒന്നും നൽകേണ്ട

കോളം 16. Date on which Amount Deposited through Chalan എന്നതിന് Bin view details ചെക്ക് ചെയ്തപ്പോൾ കണ്ട പേജിലെ ആറാമത്തെ കോളത്തില് Date (DD/MM/YYYY) എന്നതിന് നേരെ കാണുന്ന തിയതി ചേർക്കുക.(നേരത്തെ നോട്ട് ചെയിതു വെക്കാൻ പറഞ്ഞിരുന്നു )

കോളം 17 ല് ഒന്നും നല്കേണ്ടതില്ല

കോളം 18. Chalan Serial No/ DDO Serial No എന്നതിന് നേരെ Bin view details ചെക്ക് ചെയ്തപ്പോൾ കണ്ട പേജിലെ അഞ്ചാമത്തെ കോളത്തില് നല്കിയ DDO Serial No ചേര്ക്കുക.(നേരത്തെ നോട്ട് ചെയിതു വെക്കാൻ പറഞ്ഞിരുന്നു )

കോളം 19. Mode of Deposit through Book Adjustment

എന്നതിന് താഴെ Yes എന്ന് സെലക്ട് ചെയ്യുക.

കോളം 20 ലും 21 ലും പൂജ്യം ചേര്ക്കുക.

കോളം 22 ലും 23 ലും ഒന്നും നൽകേണ്ട

ഇങ്ങനെ മൂന്ന് നിരകളും കൃത്യമായി ഫിൽ ചെയുക.അതിനുശേഷം താഴെ കാണുന്ന save option ക്ലിക്ക് ചെയ്ത് സേവ് പറയാവുന്നതാണ്.സേവ് പറയുമ്പോൾ നമ്മുടെ കംപ്യൂട്ടറിൽ നമുക്ക് ഇഷ്ടംമുള്ള ഒരു ഫോൾഡറിലേക്ക് സേവ് ആകാവുന്നതാണ്. ഈ പേജ് കമ്പ്ലീറ്റ് ആയി.

ഇനി അടുത്തതായി .Annexure-I(Deductee Details) എന്ന അടുത്ത പേജിലേക്ക് പോകാം .

Fill Annexure-I(Deductee Details)

ഏറ്റവും മുകളിലായി കാണുന്ന .Annexure-I(Deductee Details) എന്ന ടാബിൽ ക്ലിക്ക് ചെയുക .

ഇവിടെ ഒന്ന് മുതൽ 27 നിരകൾ കാണാം .അതിനു താഴെ ആയി insert row എന്ന ഓപ്ഷനും കാണാം

ഇവിടെ ഓരോ ചെലാൻ നിരകളിലും .നിരകളുടെ എണ്ണം തീരുമാനിക്കണം.അതിനായി നമ്മൾ ചെയുന്ന ക്വാർട്ടറിലെ ഓരോ മാസങ്ങളിലും എത്ര പേർക്ക് ആദായനികുതി ഈടാക്കി എന്നള്ളത് അറിയണം.അതിനുഓരോ മാസത്തേയും എണ്ണം അറിയുന്നതിനായി സ്പാർക്കിൽ നിന്ന് എടുത്ത tax ഷെഡ്യൂൾ നോക്കിയാൽ മതി ആകും .അങ്ങനെ ഓരോ മാസങ്ങളിലും എത്ര പേർക്ക് tax പിടിച്ചിട്ടുണ്ടന്നു ഷെഡ്യൂൾ നോക്കി അത്രയും നിരകൾ insert ചെയാം.(ഉദാ .ആദ്യത്തെ മാസം മുന്ന് പേർക്കും,രണ്ടാമത്തെ മാസം നാലു പേർക്കും,മൂന്നാമത്തെ മാസം രണ്ടു പേർക്കും ആണെകിൽ ഒന്നാമത്തെ ചെലാൻ നിരയിൽ 3,4,2 എന്ന ക്രമത്തിൽ നൽകുക)അങ്ങനെ അകെ 9 നിരകൾ അവിടെ insert ആകും

.കോളം 1 ൽ ചലാൻ നമ്പർ 1 എന്നത് 3 നിരയില് ആവര്ത്തിച്ചതായി കാണാം. ഇതിൽ ഓരോ നിരയും ഓരോ ജീവനക്കാരുടെയും വിവരങ്ങൾ നല്കാനുള്ളതാണ്. അങ്ങനെ അടുത്ത നിരകളിലും ഇത് പോലെ അവർത്തിച്ചിരിക്കുന്നത് കാണാം .ഇവിടെ ഓരോ മാസങ്ങളിലും ജീവനക്കാരിൽ നിന്നും ഈടാക്കിയ നികുതിയുടെ വിവരങ്ങൾ തെറ്റാതെ എന്റർ ചെയ്യണം .

ഇതിൽ കൂടുതൽ ഭാഗങ്ങളും ഓട്ടോമാറ്റിക് ആയി ഫിൽ വരുന്നതാണ്.നമുക്ക് ഫിൽ ചെയ്യണ്ട കോളങ്ങൾ നോക്കാം.

കോളം 1 മുതൽ 5 വരെ ഒന്നും നൽകേണ്ട.

കോളം 6 :- 92 A എന്ന് സെലക്ട് ചെയ്യുക.

കോളം 7 മുതല് 10 വരെ ഒന്നും നൽകേണ്ട.

കോളം 11 ൽ സീരിയൽ നമ്പർ ഓട്ടോ മാറ്റിക് വരുന്നതാണ് .

കോളം 12 ൽ സീരിൽ നമ്പര് 1 എന്നതിന് നേരെ ചലാൻ 1 ലെ ജീവനക്കാരന്റെ PEN കൊടുക്കുക

കോളം 13 ൽ ഒന്നും നൽകേണ്ട.

കോളം 14 ൽ ജീവനക്കാരന്റെ PAN എന്റർ ചെയ്യുക. (തെറ്റാതെ തന്നെ എന്റർ ചെയുക )

കോളം 15 ൽ ഉദ്യോഗസ്ഥന്റെ പേര് ചേര്ക്കുക.

കോളം-16.DateofPayment/Credit എന്നതിന് നേരെ ഈ ബില്ല് എന്കാഷ് ചെയ്ത മാസത്തിലെ അവസാനത്തെ തിയതി ചേര്ക്കുക.(Bin view details ചെക്ക് ചെയ്തപ്പോൾ കണ്ട പേജിലെ ആറാമത്തെ കോളത്തില് Date കൊടുക്കുക )

കോളം-17 Amount Paid/Credited എന്നതിന് നേരെ നമ്മൾ enter ചെയുന്ന ജീവനക്കാരന്റെ ആ മാസത്തിലെ Gross Salary ആണ് ചേർക്കേണ്ടത്.(സ്പാർക്കിൽ നിന്നും ഇന്നർ എടുത്താൽ ഓരോ ജീവനക്കാരുടെയും Gross Salary കിട്ടും )

കോളം18.TDS : ഈ സാലറി ബില്ലിൽ ഈ ജീവനക്കാരന്റെ സാലറിയിൽ നിന്നും പിടിച്ച tax കൊടുക്കുക

കോളം 19 ലും 20 ലും പൂജ്യം ചേര്ക്കുക.

കോളം 21 ൽ മൊത്തം അടച്ച നികുതി ഓട്ടോമാറ്റിക് ആയി വരും.

കോളം 22 ൽ ഒന്നും നൽകേണ്ട

കോളം 23 ൽ മൊത്തം അടച്ച നികുതി ഓട്ടോമാറ്റിക് ആയി വരും.

കോളം 24 ൽ ഒന്നും നൽകേണ്ട

കോളം25Dateof deduction : ഇവിടെയും ഈ ബില്ല് എന്കാഷ് ചെയ്ത മാസത്തിലെ അവസാനത്തെ തിയതി ചേർക്കുക (Bin view details ചെക്ക് ചെയ്തപ്പോൾ കണ്ട പേജിലെ ആറാമത്തെ കോളത്തില് Date കൊടുക്കുക )

കോളം 26 ലും 27 ലും ഒന്നും നൽകേണ്ട

നമ്മൾ ഇപ്പോൾ ഒരു ജീവനക്കാരന്റെ വിവരം മാത്രം ആണ് ചെയ്യ്തത്.ഇന്സേര്ട് ചെയിത ഓരോ നിരകളും ഇതു പോലെ ഡീറ്റെയിൽസ് നോക്കി ഫിൽ ചെയ്യണം.

ഇപ്പോള് നമ്മള് ആദ്യത്തെ ചെലാനിലെ ആദ്യത്തെ ഉദ്യോഗസ്ഥന്റെ വിവരങ്ങൾ ചേർത്തു കഴിഞ്ഞു. ഇതു പോലെ Annexure1 ല് ബാക്കിയുള്ള നിരകളും വളരെ കൃത്യമായി ഫിൽ ചെയ്യുക.അതിനുശേഷം താഴെ കാണുന്ന save option ക്ലിക്ക് ചെയ്ത് സേവ് പറയാവുന്നതാണ് .

--------------------------------------------------------------------------------------------------------------------

Q1,Q2,Q3 വരെ ചെയ്യുന്നതിന് Annexure-1 വരെ ഫിൽ ചെയ്താൽ മതി.Validate File ചെയ്യാവുന്നതാണ് .Validate File ചെയുന്ന കാര്യം ഈ പോസ്റ്റിന്റെ അവസാനം പറയുന്നതാണ്.

--------------------------------------------------------------------------------------------------------------------

Q4 ചെയ്യുന്നതിനായി Annexure-II (Salary Details) കുടി ഫിൽ ചെയ്യണം.അത് എങ്ങനെ എന്ന് നോക്കാം

Annexure-II (Salary Details)

ഏറ്റവും മുകളിലായി കാണുന്ന .Annexure-II (Salary Details) എന്ന ടാബിൽ ക്ലിക്ക് ചെയുക .

ഇവിടെ കുറച്ചു ഏറെ കാര്യങ്ങൾ ഫിൽ ചെയ്യാൻ ഉണ്ട് 1 മുതൽ 93 വരെ വരെ ഉള്ള നിര കാണാം.പുതിയ വേർഷൻ ആയ RPU 3.6 ൽ കഴിഞ്ഞ വർഷത്തെ അപേക്ഷിച്ചു ഒരു പുതിയ കോളം കുടി അഡിഷണൽ ആയി വന്നിട്ടുണ്ട്.Whether opting for taxation u/s 115BAC എന്ന ഈ കോളത്തിൽ ആദായ നികുതി calculation New Regime ആണ് സ്വീകരിച്ചത് എങ്കിൽ yes , അല്ലെങ്കിൽ No സെലക്ട് ചെയുക.പുതിയ രീതി ആണ് സ്വീകരിക്കുന്നത് എങ്കിൽ ഡിഡക്ഷൻ നുകളുടെ കോളങ്ങൾ ഇനാക്ടിവ് ആവുന്നതാണ്

സൂക്ഷിച്ചു തന്നെ കൈ കാര്യംചെയേണ്ട ഒരു പേജ് ആണ് ഇത് .മുൻ പേജുകളിൽ ചെയിത പോലെ നിര ഇന്സേര്ട് ചെയേണ്ടതുണ്ട്.നമ്മുക്ക് എത്ര നിര വേണം എന്ന് കുടി നോക്കാം.ഒരു ജീവനക്കാരാന് ഒരു നിര മതിആകും.ഈ പേജിൽ ഈ ഫിനാഷ്യൽ ഇയറിൽ എത്ര പേരുടെ ശമ്പളത്തില് നിന്നും നികുതി പിടിച്ചിട്ടുണ്ടോ അത്രയും നിരകളാണ് insert ചെയേണ്ടത്.ഒരു തവണ എങ്കിലും നികുതി അടച്ചിട്ടുണ്ടെങ്കിൽ ആ ജീവനക്കാരനും ഒരു നിര നൽകണം.

കോളം insert ചെയ്യുന്നതിന് Annexure II (Salary Details) എന്ന ഫോമില് താഴെ കാണുന്ന Add Rows എന്ന ഓപ്ഷനിൽ ക്ലിക്ക് ചെയ്ത് തുടര്ന്ന് വരുന്ന വിന്ഡോയില് വേണ്ടത്ര നിരകളുടെ എണ്ണം നല്കി OK ബട്ടണ് അമര്ത്തുക

ഇനി ഓരോ നിരയിലും ഓരോ ജീവനക്കാരുടെ ഡീറ്റെയിൽസ് insertചെയ്യുന്നതെങ്ങിനെ എന്നു നോക്കാം.

കോളം 1, 2 ഒന്നും നൽകേണ്ട.

കോളം -3 ൽ ജീവനക്കാരന്റെ പാൻകാർഡ് നമ്പർ നൽകുക

കോളം -4 ൽ ജീവനക്കാരന്റെ നെയിം നല്കുക

കോളം-5 ൽ DeducteeType. സ്ത്രീകൾആണെകിൽ women, സീനിയർ സിറ്റിസണല്ലാത്ത പുരുഷന്മാരാണെങ്കില് Others എന്നതും സെലക്ട് ചെയ്യുക.

കോളം-6 Date from which employed with current Employer in the current financial year :

ഇവിടെ ഈ ജീവനക്കാരൻ ഈ ഓഫീസിൽ ജോയിൻ ചെയ്ത തിയതിയാണ് നല്കണ്ടത്. ഈ ജീവനക്കാരൻ ഈ സാമ്പത്തിക വര്ഷത്തിന്റെ ആരംഭം മുതല് തന്നെ ഈ ഓഫീസിൽ ഉണ്ട് എങ്കിൽ ഇവിടെ 01/04/2020എന്ന് നല്കിയാല് മതി. അതിന് ശേഷം ജോയിൻ ചെയ്തതാണെങ്കിൽ ജോയിൻ ചെയ്ത തിയതി നല്കുക.

കോളം -7 Date to which employed with current employer in the current financial year : ഈ ജീവനക്കാരൻ ഫിനാൻഷ്യൽ ഇയർ അവസാനം വരെ ഈ ഓഫീസിൽ ഉണ്ടെങ്കിൽ 31/03/2021 എന്ന് നല്കുക. അതല്ലെങ്കിൽ ഓഫീസിൽ നിന്നും വിടുതൽ ചെയ്ത തിയതി നല്കുക.വിടുതൽ ചെയ്യ്താലും ഈ ജീവനക്കാരന്റെ tax statement വാങ്ങി ഡീറ്റെയിൽസ് എല്ലാം എന്റർ ചെയിതിരിക്കണം.

ഇവിടെ തുടർച്ചയായി കോളങ്ങളിൽ ഇന്റർ ചെയ്യണ്ട കാര്യേങ്ങൾ പറയൂന്നു എങ്കിലും നിങൾ 53 മുതൽ 93 വരെ ഉള്ള കോളങ്ങൾ ഫിൽ ചെയുക. അതിനു ശേഷം കോളം 8 ലേക്ക് തിരിച്ചു വന്നാൽ മതിയാകും..

കോളം -8 Total amount of gross salary received current employer :

automatic ആയി ഫിൽ ആകും

കോളം -9 Reported Total amount of salary received from other employer :

ജീവനക്കാരൻ ഈ ഫിനാൻഷ്യൽ ഇയർ ഇതിന് മുമ്പ് മറ്റ് ഓഫീസുകളിൽ ജോലി ചെയ്തിട്ടുണ്ടെങ്കിൽ അവിടെ നിന്നും വാങ്ങിയ Gross Salary ആണ് ഇവിടെ നൽകേണ്ടത്. tax statement വച്ച് മനസ്സിൽ ആക്കം

കോളം -10 ൽ automatic ആയി ഫിൽ ആകും.( നമുക്ക് automatic ആയി ഫിൽ ആകുന്ന കോളങ്ങൾ പരിശോധിക്കേണ്ടതുണ്ട്.അത് അവസാനം പറയുന്നതാണ് )

കോളം -11 Total Deduction under section 16(II) :

ഈ കോളത്തിൽ Entertainment Allowance ആണ് ചേർക്കേണ്ടത്. ഇല്ല എങ്കിൽ ഇവിടെ പൂജ്യം ചേർക്കുക

കോളം -12 Total Deduction under section 16(III):

ഇവിടെ ഈ സാമ്പത്തിക വര്ഷം അടച്ച പ്രൊഫഷണല് ടാക്സ് ചേർക്കുക.

കോളം 13 Total Deduction under section 16(ia):-

ഇവിടെ സ്റ്റാൻഡേർഡ് ഡിഡക്ഷൻ കൊടുക്കുക.(ഈ വര്ഷം 50000/-ആയിരുന്നു)

കോളം 14 automatic :- automatic ആയി ഫിൽ ആകും

കോളം -15 Income from house property reported by employees offered for TDS (section 192 (2B) :

ഇവിടെ ജീവനക്കാരനു ഹൗസിംഗ് ലോണിന്റെ പലിശ ഉണ്ടെങ്കിൽ അത് ഇവിടെ മൈനസ് ഫിഗറായി ( '-' ചിഹ്നം ചേർത്ത് ) കൊടുക്കുക

കോളം -16 ല് Gross Total Income

automatic ആയി ഫിൽ ആകും

കോളം -17 ,കോളം -18 ൽ ഒന്നും നൽകേണ്ട.

കോളം -19 Amount Deductible under Section 80CCG :

രാജീവ് ഗാന്ധി ഇക്വിറ്റി സേവിംഗ് സ്കീമില് അനുവദനീയമായ കിഴിവ് ഇതിൽ നൽകുക . ഇല്ലെങ്കിൽ പൂജ്യം ചേർക്കുക.

കോളം -20 Amount deductible under any other provision of Chapter VIA ; ചാപ്റ്റര് VI-A പ്രകാരമുള്ള മറ്റ് കിഴിവകളുടെ തുക നൽകാനായി പ്രേത്യകം കോളം വേറെ ഉണ്ട്.ഡീറ്റൈൽഡ് ആയി തന്നെ കൊടുക്കാനായിട്ട് ഉണ്ട്.ഇവിടെ അതുകൊണ്ടു എല്ലാ തുകയും കുടി നൽകേണ്ടതില്ല.എന്താണ് നൽകേണ്ടത് എന്ന് നോക്കാം. (ഉദാഹരണമായി 80DD - medical treatment of disabled dependents , 80DDB-medical treatment of Diseases, 80EE-additional interests for housing loan ഈ ആനുകൂല്യം 2016 -17 സാമ്പത്തിക വര്ഷം ലോൺ എടുത്തിട്ടുള്ളവർക്കാണ് , , 80U-ഡിഡക്ഷൻ ഫോർ Handicapped employeesഅങ്ങനെ ഉള്ളവ ആണ് എൻട്രി ഇവിടെ നൽകേണ്ടത് )

കോളം 91,92 കോളങ്ങൾ ഇതിനോട് ചേർന്ന് വരേണ്ട കോളെങ്ങൾ ആണ്.കോളം-20 ൽ കൊടുക്കുന്ന തുക തന്നെ കോളം 91 ,92 ലും കൊടുക്കുക.ഇക്കാര്യം അവസാനം പറയുന്നുണ്ട്.

കോളം -21 ൽ

automatic ആയി ഫിൽ ആകും

കോളം -22

automatic ആയി ഫിൽ ആകും

കോളം -23

ഇവിടെ മൊത്തം വരുമാനത്തിനുവരുന്ന ടാക്സ് ചേര്ക്കുക.ഇത് ഇന്കം ടാക്സ് സ്റ്റേറ്റുമെന്റുകളുടെ സഹായത്തോടെ ഫിൽ ചെയാം.

കോളം -24 Surcharge (ii) :

ഇവിടെ പൂജ്യം ചേർക്കുക. കാരണം ഇത് ഒരു കോടിയിലധികം വരുമാനമുള്ളവര്ക്ക്ള്ളതാണ്.

കോളം -25 Health & Education Cess :

സെസ് കണക്കാക്കി സെസ് എന്റർ ചെയ്യുക.

കോളം -26 Income Tax Relief u/s 89 :

ഇവിടെ അരിയർ സാലറി ലഭിച്ചതിന്റെ ഫലമായി ടാക്സ് റിലീഫ് കാല്ക്കുലേറ്റ് ചെയ്തിട്ടുണ്ടെങ്കിൽ അത് നൽകുക.10E ഫോം നൽകിയിരിക്കണം

കോളം -27 Net Tax Liability :

automatic ആയി ഫിൽ ആകും ഇത് ഉദ്യോഗസ്ഥന്റെ ആദായ നികുതി സ്റ്റേറ്റ്മെന്റുമായി ഒത്തു നോക്കുക.

കോളം -28 Total amount of tax deducted at source by the current employer for the whole year

ഇവിടെ ജീവനക്കാരന്റെ ശമ്പളത്തിൽ നിന്നും ഈ വര്ഷം നാലു ക്വാര്ട്ടlറുകളിലും കൂടി പിടിച്ചെടുത്ത അകെ നികുതി ചേര്ക്കുക.

കോളം -29 Reported Amount of tax deducted at source by other employer:-

ഉദ്യോഗസ്ഥൻ ഈ സാമ്പത്തിക വര്ഷത്തിൽ ഇതിന് മുമ്പ് മറ്റേതെങ്കിലും സ്ഥാപനത്തിൽ ജോലി ചെയ്യുകയും അവിടെ നിന്നും നികുതി പിടിക്കുകയും ചെയ്തിട്ടുണ്ടെങ്കിൽ ആ തുകയാണ് ഇവിടെ കാണിക്കേണ്ടത്. ഇതും ഉദ്യോഗസ്ഥന്റെ ആദായ നികുതി സ്റ്റേറ്റ്മെന്റു വെച്ച് മനസ്സിലാക്കാം.(ബാങ്കിൽ നേരിട്ട് ഓൺലൈനായി അടച്ചതോ ,ചെല്ലാൻ വഴി അടച്ചതോ ആയ തുകകൾ ഇവിടെ ഉൾപ്പെടുത്താം )

കോളം -30 ൽ മൊത്തം നികുതി പിടിച്ചത് automatic ആയി ഫിൽ ആകും

കോളം -31 Shortfall in Tax Deductions :

ജീവനക്കാരൻ അടച്ച നികുതിയും അടക്കേണ്ടിയിരുന്ന നികുതിയും തമ്മിലുള്ള വ്യത്യാസം കാണിക്കും. മൈനസ് ഫിഗർ ആണ് കാണിക്കുന്നതെങ്കിൽ ജീവനക്കാരൻ അടക്കേണ്ടതിലധികം നികുതി അടച്ചിട്ടുണ്ട് എന്നര്ത്ഥം. പ്ലസ് ഫിഗറാണ് കാണിക്കുന്നതെങ്കിൽ ജീവനക്കാരൻ വേണ്ടത്ര നികുതി അടച്ചിട്ടില്ല എന്നര്ത്ഥം.ഒരു കാരണവശാലും +ഫിഗറിൽ ഫയൽ അപ്ലോഡ് ചെയ്യരുത് .പിന്നീട് നോട്ടീസ് വരും .

കോളം -32 Whether tax deducted at higher rate due to non furnishing of PAN : പാൻ നമ്പർ ലഭിക്കാത്തവരിൽ നിന്നും 20% അധികം നികുതി ഈടാക്കിയിട്ടുണ്ടെങ്കിൽ Y എന്ന് സെലക്ട് ചെയ്യുക.അല്ലെങ്കിൽ N എന്ന് സെലക്ട് ചെയ്യുക.

കോളം-33 (House Rent Allowance) Whether aggregate rent payment exceeds rupees one lakh.വീട്ട് വാടക അലവന്സ് ഡിഡക്ഷനായി ക്ലെയിം ചെയ്തവർ ഈ വര്ഷം നല്കിയ വീട്ടു വാടക 1 ലക്ഷം രൂപയിൽ കൂടുതലാണെങ്കിൽ Yes എന്ന് സെലക്ട് ചെയ്യുക. അല്ലാത്തവർ No എന്ന് സെലക്ട് ചെയ്യുക.

കോളം 33 ല് Yes എന്നാണെങ്കിൽ മാത്രമേ കോളം 34 മുതല് കോളം 41 വരെ ഫിൽ ചെയുക.

കോളം 34 - Pan of Landloard1 :

ഈ കോളം മൂന്ന് ഓപ്ഷനുകളുള്ള ഒരു കോമ്പോ ബോക്സായിട്ടാണ് കാണുക. എന്നാൽ ഇവിടെ വാടക നല്കിയ വീട്ടുടമസ്ഥന്റെ പാൻ നമ്പരാണ് ചേർക്കേണ്ടത്. പാൻനമ്പർ ചേര്ക്കുക എന്നത് നിര്ബണന്ധമാണ്.

കോളം 35. Name of Landloard1

: കോളം 34 ല് പാൻനമ്പർ നല്കിയ വീട്ടുടമസ്ഥന്റെ പേരാണ് ഇവിടെ നല്കേണ്ടത്.

ഈ വര്ഷം ഒന്നിലധികം വീട്ടുടമസ്ഥര്ക്ക് വാടക നല്കിയിട്ടുണ്ടെങ്കിൽ അവരുടെ വിവരങ്ങൽ കോളം 36 മുതല് 41 വരെ ചേർക്കാവുന്നതാണ്.

കോളം 42 Whether interest paid to the lender under the head 'Income from House Property' :

ഹൗസിംഗ് ലോണിന്റെ പലിശ കുറവ് ചെയ്തവർ ഇവിടെ yes എന്ന് സെലക്ട് ചെയ്യുക. അല്ലാത്തവർ No എന്ന് സെലക്ട് ചെയ്തിരിക്കണം.

കോളം 43 PAN of lender 1 if interest on housing loan is claimed under loan section 24 (b ) കോളം 42ൽ Yes നല്കിയവർ മാത്രം ഈ കോളം ഫിൽ ചെയ്താൽ മതി. ഇവിടെ നാം ഹൗസിംഗ് ലോൺ എടുത്തിട്ടുള്ള ബാങ്കിന്റെ പാൻ നമ്പരാണ് നല്കേണ്ടത്

. ഒരു വ്യക്തിക്ക് എന്ന പോലെ ഓരോ വിഭാഗം ബാങ്കിനും ഓരോ പാൻ നമ്പർ അനുവദിച്ചിട്ടുണ്ട്.അതാതു ബാങ്കുകളിൽ നിന്ന് ലഭിക്കുന്ന ക്യാഷ് റെസ്പിറ്റിൽ കാണും . ഇല്ല എങ്കിൽ tax ക്ലെയിം ചെയ്യുന്നതിനായി ബാങ്കിൽ നിന്ന് തരുന്ന സ്റ്റെമെന്റിൽ പാൻ നമ്പർ ലഭ്യമാണ്.ബാങ്കിൽ തിരക്കിയാലും മതി.

കോളം 44 . Name of Lender1 :

കോളം 44 ല് പാൻ നമ്പർ നല്കിയ ബാങ്കിന്റെ പേരാണ് ഈ കോളത്തില് നല്കേണ്ടത്.

ഇങ്ങിനെ നാല് ബാങ്കുകളിലേക്ക് വരെ ഹൗസിംഗ് ലോണിന്റെ; പലിശ നല്കിയ വിവരങ്ങൾ ചേർക്കാം . ഒന്നിൽ കൂടുതൽ ബാങ്കുകളുണ്ടെങ്കിൽ അതിന്റെ വിവരങ്ങൾ ചേർക്കുന്നതിനാണ് കോളം 45 മുതല് 50 വരെ ക്രമീകരിച്ചിട്ടുള്ളത്.

കോളം 51 : Whether contribution paid by trustees or an approved superannuation fund ഏതെങ്കിലും സൂപ്പർ ആന്വേഷൻ ഫണ്ടിൽ തുക വല്ലതും അടച്ചിട്ടുണ്ടെങ്കിൽ

Yes എന്ന് സെലക്ട് ചെയ്യുക. അല്ലെങ്കിൽ No സെലക്ട് ചെയുക.

കോളം 52 :-Yes എന്ന് സെലക്ട് ചെയ്തവർ സൂപ്പർ ആന്വേഷൻ ഫണ്ടിന്റെ നെയിം കൊടുക്കുക

കോളം 53 :- എന്ന് മുതൽ contribution ആരംഭിച്ചു എന്നുള്ളത് കൊടുക്കുക

കോളം 54:- എന്ന് വരെ contribution നൽകി എന്നുള്ളത് കൊടുക്കുക .

കോളം 55 :-ഈ സൂപ്പർ ആന്വേഷൻ ഫണ്ടിൽ നിന്ന് principle ആയോ interest ആയോ കിട്ടുന്ന തുക നൽകുക.ഈ തുക നമ്മുടെ വരുമാനമായി കണക്കു കൂട്ടുന്നതാണ്.

കോളം 56 :-കഴിഞ്ഞ മുന്ന് വർഷമായി tax ഏതു റേറ്റിൽ ആണ് നൽകുന്നത് എന്ന് % കണക്കിൽ കൊടുക്കുക .

.

കോളം 57 :-നമുക്ക് principle ആയോ interest ആയോ കിട്ടുന്ന തുകയിൽ നിന്നും tax പിടിച്ചിട്ടുണ്ടെങ്കിൽ ആ തുക അവിടെ നൽകുക കോളം 52 മുതല്58 വരെകോളം 51ൽ Yes ആണ് സെലക്ട് ചെയ്തതെങ്കിൽ മാത്രം ഇതുമായി ബന്ധപ്പെട്ട വിവരങ്ങൾ ഈ കോളങ്ങളിൽ ചേര്ക്കുക. അല്ലെങ്കിൽ ഈ കോളങ്ങൾ വെറുതെ വിട്ടിരുന്നാൽ മതി.

കോളം 59 (a)Gross salary as per previsions contained in sec .17(1):-ജീവനക്കാരന്റെ ആദായ നികുതി സ്റ്റേറ്റ്മെന്റ് നോക്കി Gross salary (ഒരു amount ഉം കുറക്കാത്ത തുക) കൊടുക്കുക .സ്ഥലം മാറി വന്ന ജീവനക്കാരൻ ആണെകിൽ പഴയ ഓഫീസിൽ നിന്നും വാങ്ങിയ തുക കുറച്ചു വേണം ഇവിടെ കാണിക്കാൻ

കോളം 60 :- ഒന്നും ഇല്ലാത്തതിനാൽ 0 നൽകുക.

കോളം 61 :-ഒന്നും ഇല്ലാത്തതിനാൽ 0 നൽകുക

കോളം 62 .63 ,64 ,65 വരെ ഉള്ള കാര്യങ്ങൾ tax ൽ നിന്നും ഒഴുവാക്കിയിട്ടുള്ള കാര്യങ്ങൾ ആണ്.അത് കൊണ്ട് ഈ കോളങ്ങൾ 0 നൽകുക.അഥവാ കൊടുക്കുകയാണെകിൽ അത് വരുമാനത്തിലും കാണിച്ചിരിക്കണം.

കോളം 66 :- house rent ആനുകൂല്യം കൈ പറ്റിയിട്ടുള്ളവർ ആണെകിൽ ആദായനികുതി സ്റ്റേറ്റ്മെന്റ് നോക്കി നൽകുക .

കോളം 67 :-under section 10 ൽ വരുന്ന എന്തെങ്കിലും അലവൻസ് ഉണ്ടെങ്കിൽ എൻട്രി ചെയുക( hill track അലവൻസ് അങ്ങനെ ഒക്കെ ഉള്ളത് ) .ഇല്ലെങ്കിൽ 0 നൽകുക

കോളം 68 :-automatic ആയി ഫിൽ ആകും

കോളം69 :ഇവിടെ ഈ ഉദ്യോഗസ്ഥന് മറ്റു വല്ല വരുമാനങ്ങളുമുണ്ടെങ്കിൽ അത് നല്കുക. ( ഉദാ :-സേവിങ് ബാങ്ക് interest,fixed deposit interest അങ്ങനെ ഉള്ളത് കുട്ടി അവിടെ കൊടുക്കുക )ഇല്ലെങ്കിൽ 0 നൽകുക

കോളം 70 ,71 ഉം രണ്ടു കോളങ്ങൾ ചേർന്ന് ഒരേ കാര്യത്തിന് തന്നെ ആണ് വരുന്നത് .കോളം 70 ൽ ,കോളം 71 ൽ വരുന്ന സെയിം തുക തന്നെ കൊടുത്താൽ മതി ആകും.കോളം 71 ൽ section 80 (c) പ്രകാരമുള്ള തുക നൽകുക.ആദായനികുതി സ്റ്റേറ്റ്മെന്റ് നോക്കി നൽകുക .(പ്രോവിഡന്റ് ഫണ്ട് ,ലൈഫ് ഇൻഷുറൻസ് etc )

കോളം 72 ,73 ഉം രണ്ടു കോളങ്ങൾ ചേർന്ന് ഒരേ കാര്യത്തിന് തന്നെ ആണ് വരുന്നത്.കോളം 72 ൽ ,കോളം 73 ൽ വരുന്ന സെയിം തുക തന്നെ കൊടുത്താൽ മതി ആകും.കോളം 73ൽ:-section 80 (ccc) contribution to pension fund ആണ്. ഇത് .ഉണ്ടെങ്കിൽ ആദായനികുതി സ്റ്റേറ്റ്മെന്റ് നോക്കി നൽകുക .ഇല്ലെങ്കിൽ 0 നൽകുക

കോളം 74,75 ഉം രണ്ടു കോളങ്ങൾ ചേർന്ന് ഒരേ കാര്യത്തിന് തന്നെ ആണ് വരുന്നത് .കോളം 74 ൽ ,കോളം 75 ൽ വരുന്ന സെയിം തുക തന്നെ കൊടുത്താൽ മതി ആകും

കോളം 75 ൽ;-section 80(ccD(1)) contribution to NPS ആണ് ഇത് .ഉണ്ടെങ്കിൽ ആദായനികുതി സ്റ്റേറ്റ്മെന്റ് നോക്കി നൽകുക .ഇല്ലെങ്കിൽ 0 നൽകുക

കോളം 76 ,77 ഉം രണ്ടു കോളങ്ങൾ ചേർന്ന് ഒരേ കാര്യത്തിന് തന്നെ ആണ് വരുന്നത് .കോളം 76 ൽ കോളം 77 ൽ വരുന്ന സെയിം തുക തന്നെ കൊടുത്താൽ മതി ആകും.കോളം 77 ൽ section 80(ccD(1B)) അഡിഷണൽ contribution to NPS. 80 c പ്രകാരം കിഴിവ് നടത്തുന്ന 1 . 5 ലക്ഷത്തിനു പുറമെ ഒരു 50000 രൂപ കുടി കിഴിവ് നേടാം .അങ്ങനെ ഉണ്ടെങ്കിൽ നൽകുക .ഇല്ലെങ്കിൽ 0 നൽകുക

കോളം 78,79 ഉം രണ്ടു കോളങ്ങൾ ചേർന്ന് ഒരേ കാര്യത്തിന് തന്നെ ആണ് വരുന്നത് .കോളം 78ൽ ,കോളം 79 ൽ വരുന്ന സെയിം തുക തന്നെ കൊടുത്താൽ മതി ആകും.കോളം 79 ൽ:- section 80(ccD(2)):- ഇത് ഇമ്പ്ലോയർ contribution to NPS ആണ് .(സർക്കാർ അടക്കുന്ന contribution ആണ് ഇത് )ഇവിടെ 0 നൽകുക.അഥവാ നല്കുന്നുവെങ്കിൽ അത് വരുമാനം ആയി കാണിക്കണം.

കോളം 80,81 ഉം രണ്ടു കോളങ്ങൾ ചേർന്ന് ഒരേ കാര്യത്തിന് തന്നെ ആണ് വരുന്നത് .കോളം 80 ൽ ,കോളം 81 ൽ വരുന്ന സെയിം തുക തന്നെ കൊടുത്താൽ മതി ആകും.കോളം 81:-section 80(D) മെഡി ക്ലെയിം ആണ് .ഉണ്ടെങ്കിൽ നൽകുക .ഇല്ലെങ്കിൽ 0 നൽകുക

കോളം 82 ,83 ഉം രണ്ടു കോളങ്ങൾ ചേർന്ന് ഒരേ കാര്യത്തിന് തന്നെ ആണ് വരുന്നത് .കോളം 82 ,കോളം83 ൽ വരുന്ന സെയിം തുക തന്നെ കൊടുത്താൽ മതി ആകും.കോളം83:-section 80(E ) ഇത് വിദ്യാഭ്യസ ലോണുകളുടെ പലിശ ആണ് .ഇതിനു ലിമിറ്റ് ഇല്ല .ഉണ്ടെങ്കിൽ കൊടുക്കുക .ഇല്ലെങ്കിൽ 0 നൽകുക

കോളം 84,85 ,86 :-section 80(G) എന്ന് പറയുന്നത് ഡോണെഷൻ ആണ് .CMDRF,ചാരിറ്റബിൾ പോലെ ഉള്ളതിന് നൽകുന്നത് ആണ്. മുന്ന് കോളങ്ങൾ ചേർന്ന് ഒരേ കാര്യത്തിന് തന്നെ ആണെകിലും ചില ഡോണക്ഷനുകൾ നൽകുമ്പോൾ നമുക്ക് 100 % വും ക്ലെയിം ചെയ്യാൻ പറ്റില്ല .അങ്ങനെ വ്യത്യാസം ഉണ്ടെങ്കിൽ കോളം 84 ൽ മൊത്തം തുകയും കാണിക്കുക .ക്ലെയിം ചെയ്യാൻ പറ്റുന്ന തുക കോളം 85 ൽ കൊടുക്കക. അത് തന്നെ കോളം86 ലും കൊടുക്കുക.100 % വും ക്ലെയിം ചെയ്യാൻ പറ്റുന്ന ആണ് എങ്കിൽ മുന്നിലും സെയിം തുക കൊടുക്കുക. .

.ആദായനികുതി സ്റ്റേറ്റ്മെന്റ് നോക്കി നൽകുക .ഇല്ലെങ്കിൽ 0 നൽകുക

കോളം 87 ,88 ,89 :- section 80TTA .saving അക്കൗണ്ടിൽ നിന്നും കിട്ടുന്ന interest ൽ നിന്ന് 10000 /- രൂപ വരെ ഇളവ് കിട്ടും.ഫിക്സഡ് ഡെപോസിറ്റിനു കിട്ടില്ല . മുന്ന് കോളങ്ങൾ ചേർന്ന് ഒരേ കാര്യത്തിന് തന്നെ ആണ് വരുന്നത് .എന്നാൽ കോളം 87 ൽ saving അക്കൗണ്ടിൽ നിന്നും കിട്ടുന്ന interest മൊത്തം തുകയും കൊടുക്കുക .കോളം 88 ൽ ഇളവ് കിട്ടുന്ന 10000 /- രൂപ നൽകുക,89 :ൽ 10000 /- രൂപ യിൽ താഴെ ആണ് interest കിട്ടിയത് എങ്കിൽ ആ തുക കൊടുക്കുക. .ആദായനികുതി സ്റ്റേറ്റ്മെന്റ് നോക്കി നൽകുക .ഇല്ലെങ്കിൽ 0 നൽകുക

കോളം 90:-section 87 A അഞ്ചു ലക്ഷത്തിൽ താഴെ വരുമാനം ഉള്ളവർക്ക് 12500 /-വരെ റിബേറ്റ് ഉണ്ട് ഇത് ..ആദായനികുതി സ്റ്റേറ്റ്മെന്റ് നോക്കി റിബേറ്റ് നൽകിയ തുക അവിടെ നൽകുക. ശ്രദ്ധിക്കുക റിബേറ്റ് നൽകിയ തുക മാത്രമേ ഇവിടെ നൽകാവൂ.ഒന്നും ഇല്ല ഇല്ലെങ്കിൽ 0 നൽകുക

കോളം 91 ,92 കോളങ്ങൾ കോളം 20 നോട് ചേർന്ന് വരേണ്ടതാണ്. ഇക്കാര്യം മുകളിൽ സൂചിപ്പിച്ചിട്ടുള്ളതാണ്.അത് കൊണ്ട് 20 താമത്തെ കോളത്തിൽ ഉള്ളത് തന്നെ കൊടുക്കുക .ഒന്നും ഇല്ല എങ്കിൽ 0 നൽകുക

കോളം 93 Whether opting for taxation u/s 115BAC എന്ന ഈ കോളത്തിൽ ആദായ നികുതി calculation New Regime ആണ് സ്വീകരിച്ചത് എങ്കിൽ No , അല്ലെങ്കിൽ yesസെലക്ട് ചെയുക.പുതിയ രീതി ആണ് സ്വീകരിക്കുന്നത് എങ്കിൽ ഡിഡക്ഷൻ നുകളുടെ കോളങ്ങൾ ഇനാക്ടിവ് ആവുന്നതാണ്

ഇതോടു കൂടി ഒരു ജീവനക്കാരന്റെ കാര്യങ്ങൽ എന്റർ ചെയ്തു കഴിഞ്ഞു.ഇത് പോലെ എല്ലാ ജീവനക്കാരുടെയും ആദായ നികുതി statement നോക്കി ഡേറ്റ എൻട്രി നടത്തുക

.

ഇനി ശ്രദ്ധിക്കേണ്ട കാര്യങ്ങൾ

മുകളിൽ നമ്മൾ enter ചെയിതു വരുമ്പോൾ കുറച്ചു കോളെങ്ങൾ ഓട്ടോമാറ്റിക് ആയി ഫിൽ ആകും എന്ന് പറഞ്ഞിരുന്നു .ആ കോളങ്ങളിൽ വന്നിട്ടുള്ള എൻട്രികൾ ശരി ആണോ എന്ന് ഉറപ്പു വരുത്തേണ്ടതുണ്ട്.അത് ആദായനികുതി സ്റ്റേറ്റ്മെന്റ് വച്ച് പരിശോധിക്കാവുന്നതാണ്.അത് ഏതൊക്ക എന്ന് നോക്കാം

.ഇതിൽ ഒരുപാടു കോളങ്ങൾ ഉള്ളത് കൊണ്ട് ആശയ കൊഴപ്പം ഉണ്ടാകാം.ആദ്യം കോളം 10 പരിശോധിക്കുക.ഗ്രോസ് സാലറി ആണ്.ശരി ആണോ എന്ന് ഉറപ്പു വരുത്തുക. അടുത്തത് കോളം 16 നോക്കുക.അവിടെ gross total income ആണ്.ശരി ആണോ എന്ന് ഉറപ്പു വരുത്തുക.അടുത്തത് കോളം 21 ആണ്.Total amount deductible.(total deduction) ശരി ആണോ എന്ന് ഉറപ്പു വരുത്തുക.അടുത്തത് കോളം 22 Total taxable income ശരി ആണോ എന്ന് ഉറപ്പു വരുത്തുക.അടുത്തത് കോളം 27 .Net tax liability ശരി ആണോ എന്ന് ഉറപ്പു വരുത്തുക. അടുത്തത് കോളം 31 ആണ്.Shortfall deduction.ശരി ആണോ എന്ന് ഉറപ്പു വരുത്തുക. നമ്മൾ കറക്റ്റ് tax അടച്ചിട്ടുണ്ടെങ്കിൽ ഈ കോളം 0 കാണിക്കും.ഈ ഒരു കാരണവശാലും (+) ഫിഗർ വരാൻ പാടില്ല .(-) വരാം.അധികം tax അടച്ചവർ ഉണ്ടെങ്കിൽ (-) വരും.അത് തിരിച്ചു കിട്ടുന്നതാണ്.(+ )ഫിഗർ വന്നിട്ടുണെങ്കിൽ അപ്ലോഡ് ചെയ്യരുത്.കറക്റ്റ് ചെയിതു അപ്ലോഡ് ചെയുക.

ഇത് പോലെ എല്ലാ ജീവനക്കാരുടെയും വിവരങ്ങൾ എന്റർ ചെയ്യുക.മുകളിൽ പറഞ്ഞ രീതിയിൽ പരിശോധിച്ചു ശരി ആണ് എന്ന് ഉറപ്പു വരുത്തുക .അത് കഴിഞ്ഞു താഴെ കാണുന്ന SAVE option click സേവ് ചെയ്യുക.

ഇതോടു കൂടി ഡാറ്റാ എന്ട്രി നടപടി പൂര്ണ്ണമായി.

ഇനി അടുത്തതായി ഈ ഫയൽ വാലിഡേറ്റ് ചെയുക എന്നുള്ളതാണ്

Validate File

നമ്മൾ മുകളിൽ enter ചെയിത ഡീറ്റൈൽസിൽ തെറ്റുകളൊന്നും കടന്നു കൂടിയിട്ടില്ല എന്ന് ഉറപ്പു വരുത്തുന്നതിനും ഫയൽ അപ്ലോഡ് ചെയുന്നതിനുമാണ് ഫയല് വാലിഡേറ്റ് ചെയ്യുന്നത്. അതിനായി അടുത്ത ഫോമിന്റെ ഏറ്റവും താഴെ കാണുന്ന Create File എന്ന ബട്ടണില് അമര്ത്തുക.

അപ്പോൾ താഴെ കാണുന്ന വിന്ഡോ ലഭിക്കും

ഇതിൽ രണ്ടാമത്തെ നിരയിൽ Error/Upload & Statistics Report File Path എന്നതിനു നേരെയുള്ള Browse ബട്ടണിൽ ക്ലിക്ക് ചെയ്യുക.അപ്പോൾ താഴെ കാണുന്ന തരത്തിൽ എന്ന ഒരു വിന്ഡോ വരും.

അതിൽ Save ക്ലിക്ക്ചെയുക.നേരത്തെ നമ്മൾ ഡേറ്റ എൻട്രി നടത്തി സേവ് ചെയിതു വച്ചിരിക്കുന്ന ഫ്ളോഡറിൽ തന്നെ ആണ് ഇത് സേവ് ആകുന്നത്. File Name എന്നതിന് നേരെ സ്വമേധനയാ ഒരു ഫയല് നെയിം ദൃശ്യമാകും അത് മാറ്റേണ്ടതില്ല. തുടര്ന്ന് Save ബട്ടണില് അമര്ത്തുക.അപ്പോൾ താഴെ കാണുന്ന രീതിയിൽ കാണാൻ കഴിയും.

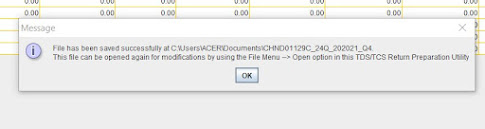

രണ്ടാമത്തെ നിരയിൽ സെലക്ട് ചെയ്ത ഫയലിന്റെ പാത്ത് കാണാവുന്നതാണ്. ഇനി ഇതിൽ കാണുന്ന Validate എന്ന ബട്ടണില് അമര്ത്തുക.കുറച്ചു സെക്കൻഡ് കൾ ഒന്ന് വെയിറ്റ് ചെയുക.നമ്മൾ കൊടുത്ത ഡേറ്റ എല്ലാം ശരി ആണെങ്കിൽ താഴെ കാണുന്ന രീതിയിൽ മെസ്സേജ് വരും

തെറ്റുകൾ ഉണ്ടെങ്കിൽ ഒരു എറർ മെസ്സേജ് ആണ് വരുക.എന്താണ് എറർ എന്ന് കാണിച്ചുകൊണ്ടുള്ള ഒരു ഫയലും ഇതോടൊന്നിച്ച് ജനറേറ്റ് ചെയ്തിരിക്കും. ഫയൽ ക്രിയേറ്റ് ചെയ്ത അതേ ഫോള്ഡറിൽ തന്നെ ഒരു എറർ ഫയൽ ക്രിയേറ്റ് ചെയ്യപ്പെട്ടിട്ടുണ്ടായിരിക്കും.അത് ഓപ്പൺ ചെയിതു എന്താണ് തെറ്റ് എന്ന് നോക്കി കറക്റ്റ് ചെയിതു വീണ്ടും വാലിഡേഷൻ പ്രോസസ് ചെയുക.വാലിഡേറ്റ് ചെയിത ഫയൽ നേരത്തെ സേവ് ചെയിത ഫോൾഡറിൽ സേവ് ആകുന്നതാണ്.

അടുത്ത നടപടി ഇത് അപ്ലോഡ് ചെയുക എന്നുള്ളതാണ്.സാധാരണ TIN Facilitation Centres കൊടുത്താണ് ഇത് ചെയുന്നത്.അതിനായി നമ്മൾ വാലിഡേറ്റ് ചെയിത ഫയലുകൾഒരു CD യിൽ കോപ്പി ചെയിതു അതിന്റെ കൂടെ അതിൽ നിന്ന് കിട്ടുന്ന ഫോം 27 A കുടി ഡിഡിഒ ബ്ളാക് ഇങ്ക് വച്ച് സൈൻ ചെയിതാണ് നൽകാറുള്ളത്..

ഇതു വരെ TIN Facilitation Centres കൊടുത്താണ് ഇത് അപ്ലോഡ് ചെയ്തിരുന്നത്.നമുക്ക് ഇത് സ്വന്തമായി അപ്ലോഡ് ചെയാം.DSC യുടെ സഹായത്തോടെ.അത് എങ്ങനെ ആണ് ചെയാം

.jpeg)

.jpeg)

.jpeg)

.jpeg)

.jpeg)

.jpeg)

No comments:

Post a Comment